SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Префы Сбербанка намереваются в июне переписать свой абсолютный максимум - Открытие Брокер

- 07 июня 2021, 21:39

- |

Обыкновенные акции «Сбербанка» лидировали по объему торгов (7,8 млрд рублей) среди всех торгующихся на Московской бирже акций, росли на 1,16% до 314,55 руб. При этом индекс МосБиржи рос на 0,2%, поэтому «Сбер» смотрелся лучше рынка. «Обычка» Сбербанка прибавляет в цене 5-й месяц подряд. С начала года акции выросли в стоимости на 16%.

Меж тем «префы» Сбербанка дорожали в понедельник на 0,8% до 294,39 руб. Рост с начала года 22,3%.

«Открытие Брокер»

По обыкновенным акциям Сбербанка 15 рекомендаций «покупать», 0 — «продавать», 1 — «держать», свидетельствуют данные в терминале Bloomberg. 12-месячный консенсус-таргет 368,07 руб., что на 17% выше текущей цены (314,5 руб.).

Меж тем «префы» Сбербанка дорожали в понедельник на 0,8% до 294,39 руб. Рост с начала года 22,3%.

С учетом текущей восходящей тенденции «префы» намереваются в июне переписать свой абсолютный максимум (299,5 руб.), установленный в апреле. То же верно и для обыкновенных акций Сбербанка: они выглядят способными обновить рекордный пик 320,19 руб., также сформированный в апреле.Павлов Алексей

«Открытие Брокер»

По обыкновенным акциям Сбербанка 15 рекомендаций «покупать», 0 — «продавать», 1 — «держать», свидетельствуют данные в терминале Bloomberg. 12-месячный консенсус-таргет 368,07 руб., что на 17% выше текущей цены (314,5 руб.).

- комментировать

- Комментарии ( 1 )

Новости рынков |Дивидендная доходность по бумагам Алроса ожидается на уровне 17% - Альфа-Банк

- 07 июня 2021, 16:47

- |

Мы ожидаем, что запасы «АЛРОСА» опустятся ниже 10 млн карат к концу 2К21, что предполагает ограниченный потенциал их дальнейшего снижения в 2П21, при том, что стоимость текущих запасов должна быть примерно в два раза выше. Производственный прогноз на 2021 г. на уровне 31-32 млн карат предполагает производство 24 млн каратов в период с апреля по декабрь 2021 гг., что означает, что компания будет удовлетворять спрос клиентов за счет фактически произведенного алмазного сырья.

Учитывая, что производство «АЛРОСА» в 2022 г. не должно быть сильно выше в годовом сопоставлении и ожидается на уровне примерно 33 млн карат, а также в условиях отсутствия потенциала увеличения предложения алмазов со стороны других производителей, мы считаем, что дефицит предложения алмазов на рынке в ближайшее время сохранится. De Beers в рамках публикации операционных результатов за 1К21, которые свидетельствуют о снижении совокупного производства алмазов на 7% г/г на фоне операционных сложностей, не изменила своего производственного прогноза на 2021 г. (32-34 млн карат) после его понижения в начале этого года с 33-35 млн.

Запасы ограненного сырья в мидстриме весьма умеренны, что предполагает их дальнейшее пополнение. После сильного сокращения производства в связи с вспышкой пандемии запасы в мидстриме Индии находятся на весьма умеренном уровне, что подкрепляет Стратегию“price over volume”, которой продолжают придерживаться крупнейшие поставщики алмазного сырья. В 2020 г. динамика индекса средних цен на алмазы следовала за изменениями продуктового микса, тогда как цены на бриллианты росли. По данным Rapaport, индекс бриллиантов весом 1 карат вырос на 5,6% тогда как индекс камней весом 0,50 карат повысился на 12% в 2020 г. В 2021 г. индексы цен на бриллианты весом более 1 карат продолжали расти, тогда как на бриллианты меньшего размера в целом демонстрировали устойчивость. У нас есть все основания полагать, что текущая маржа мидстрима поддерживает дальнейшее пополнение запасов, благодаря которому цены на алмазное сырье будут расти на фоне конкуренции за объемы. «АЛРОСА» также отмечает постепенный рост цен на алмазное сырье.

Импорт бриллиантов в США восстановился до уровня, предшествующего пандемии, тогда как импорт бриллиантов в Гонконг резко вырос г/г на фоне улучшения конъюнктуры рынка. Благодаря мерам поддержки и вакцинации восстановление продаж предметов роскоши на двух ключевых рынках ювелирных украшений из бриллиантов – США и Китая – произошло ранее ожидаемых сроков. В 1К21 продажи ювелирных украшений, часов, а также других ювелирных украшений на рынке Гонконга выросли на 19% г/г исключительно за счет роста внутреннего потребления, так как ограничения на въездной туризм оставались в силе. Восстановление розничных продаж предметов роскоши в США также превзошло ожидания на фоне выдачи американцам чеков материальной помощи. Продажи ювелирных украшений в январе-апреле в США превзошли исторический максимум 2019 г. на 30%. Другим признаком восстановления экономики США стала свежая статистка по индексу PMI в сфере услуг от ISM, который вырос до 64,0 в мае с 62,7 в апреле, опередив прогноз. Заявки на пособие по безработице в США, вышедшие на прошлой неделе, впервые за пандемию опустились ниже 400 тыс. на фоне активизации процесса найма сотрудников и укрепления экономики, вступающей в летний в период. Мы ожидаем, что продолжающееся восстановление экономики поддержит финансовое положение домохозяйств и будет стимулировать рост продаж личных предметов роскоши.

Риски. Низкий уровень запасов в мидстриме (запасы в сегменте добычи в основном были распроданы в 1К21) указывает на риски предложения ограненного сырья. Алмазодобытчики могут продавать только те объемы, которые производят. В итоге запасы бриллиантов под угрозой истощения, что приводит к росту цен. Если индекс потребительской уверенности по-прежнему будет сильным на ключевых рынках ювелирных украшений из бриллиантов, можно ожидать дальнейший рост цен.

Толстых Юлия

«Альфа-Банк»

Учитывая, что производство «АЛРОСА» в 2022 г. не должно быть сильно выше в годовом сопоставлении и ожидается на уровне примерно 33 млн карат, а также в условиях отсутствия потенциала увеличения предложения алмазов со стороны других производителей, мы считаем, что дефицит предложения алмазов на рынке в ближайшее время сохранится. De Beers в рамках публикации операционных результатов за 1К21, которые свидетельствуют о снижении совокупного производства алмазов на 7% г/г на фоне операционных сложностей, не изменила своего производственного прогноза на 2021 г. (32-34 млн карат) после его понижения в начале этого года с 33-35 млн.

Запасы ограненного сырья в мидстриме весьма умеренны, что предполагает их дальнейшее пополнение. После сильного сокращения производства в связи с вспышкой пандемии запасы в мидстриме Индии находятся на весьма умеренном уровне, что подкрепляет Стратегию“price over volume”, которой продолжают придерживаться крупнейшие поставщики алмазного сырья. В 2020 г. динамика индекса средних цен на алмазы следовала за изменениями продуктового микса, тогда как цены на бриллианты росли. По данным Rapaport, индекс бриллиантов весом 1 карат вырос на 5,6% тогда как индекс камней весом 0,50 карат повысился на 12% в 2020 г. В 2021 г. индексы цен на бриллианты весом более 1 карат продолжали расти, тогда как на бриллианты меньшего размера в целом демонстрировали устойчивость. У нас есть все основания полагать, что текущая маржа мидстрима поддерживает дальнейшее пополнение запасов, благодаря которому цены на алмазное сырье будут расти на фоне конкуренции за объемы. «АЛРОСА» также отмечает постепенный рост цен на алмазное сырье.

Импорт бриллиантов в США восстановился до уровня, предшествующего пандемии, тогда как импорт бриллиантов в Гонконг резко вырос г/г на фоне улучшения конъюнктуры рынка. Благодаря мерам поддержки и вакцинации восстановление продаж предметов роскоши на двух ключевых рынках ювелирных украшений из бриллиантов – США и Китая – произошло ранее ожидаемых сроков. В 1К21 продажи ювелирных украшений, часов, а также других ювелирных украшений на рынке Гонконга выросли на 19% г/г исключительно за счет роста внутреннего потребления, так как ограничения на въездной туризм оставались в силе. Восстановление розничных продаж предметов роскоши в США также превзошло ожидания на фоне выдачи американцам чеков материальной помощи. Продажи ювелирных украшений в январе-апреле в США превзошли исторический максимум 2019 г. на 30%. Другим признаком восстановления экономики США стала свежая статистка по индексу PMI в сфере услуг от ISM, который вырос до 64,0 в мае с 62,7 в апреле, опередив прогноз. Заявки на пособие по безработице в США, вышедшие на прошлой неделе, впервые за пандемию опустились ниже 400 тыс. на фоне активизации процесса найма сотрудников и укрепления экономики, вступающей в летний в период. Мы ожидаем, что продолжающееся восстановление экономики поддержит финансовое положение домохозяйств и будет стимулировать рост продаж личных предметов роскоши.

Риски. Низкий уровень запасов в мидстриме (запасы в сегменте добычи в основном были распроданы в 1К21) указывает на риски предложения ограненного сырья. Алмазодобытчики могут продавать только те объемы, которые производят. В итоге запасы бриллиантов под угрозой истощения, что приводит к росту цен. Если индекс потребительской уверенности по-прежнему будет сильным на ключевых рынках ювелирных украшений из бриллиантов, можно ожидать дальнейший рост цен.

Оценка. Мы повысили РЦ по акциям «АЛРОСА» с 118,8 руб./акцию до 139,6 руб./акцию и подтверждаем рекомендацию ВЫШЕ РЫНКА. После масштабного пополнения запасов в 4К20/1К21 продажи алмазов «АЛРОСА» в 2021 г могут достигнуть 43 млн карат, что на 37% выше г/г. Мы ожидаем, что значительное высвобождение оборотного капитала поддержит СДП в 1П21, благодаря чему дивидендные выплаты за 12М могут составить 147 млрд руб., что соответствует привлекательной дивидендной доходности в 17%. Мы повысили свой прогноз цен на алмазы ювелирного качества с $140/карат до $150/карат в 2022 г. и с $145/карат до $154/карат в 2023. Наш прогноз цены рассчитан на основе метода ДДП и мультипликаторов 2022П EV/EBITDA 6,5x и P/E 10x (в соотношении 50%:25%:25%). По итогам пересмотра РЦ по акциям «АЛРОСА» повышена до 139,6 руб. на акцию, что подразумевает потенциал роста 17%.Кросноженов Борис

Толстых Юлия

«Альфа-Банк»

Новости рынков |Газпром выглядит лучше рынка - Промсвязьбанк

- 07 июня 2021, 12:45

- |

Экспорт газа из РФ в апреле уверенно перекрывает докризисный результат

Экспорт российского газа в апреле 2021 года уверенно перекрывает поставки не только прошлого года с его аномально низкой базой, но и докризисного 2019 года. Экспорт российского газа в апреле 2021 года, по оперативным данным ФТС России, составил 17,764 млрд куб. м. Всего экспорт российского газа за апрель 2021 года мог составить 18,4 млрд куб. м, что существенно выше, чем поставки за апрель 2020 года (14,685 млрд куб. м) и выше, чем поставки за апрель докризисного 2019 года — 17,034 млрд куб. м.

Экспорт российского газа в апреле 2021 года уверенно перекрывает поставки не только прошлого года с его аномально низкой базой, но и докризисного 2019 года. Экспорт российского газа в апреле 2021 года, по оперативным данным ФТС России, составил 17,764 млрд куб. м. Всего экспорт российского газа за апрель 2021 года мог составить 18,4 млрд куб. м, что существенно выше, чем поставки за апрель 2020 года (14,685 млрд куб. м) и выше, чем поставки за апрель докризисного 2019 года — 17,034 млрд куб. м.

Очевидное восстановление поставок газа в дальнее зарубежье и рост цен на газ окажут поддержку финансовым результатам Газпрома за 2 кв. Также в плюс Газпрому сейчас играют новости по Северному потоку-2, который может быть завершен в ближайшее время. Мы считаем, что Газпром выглядит лучше рынка и может продолжить рост в ближайшие дни в направлении нашего целевого уровня 305 руб. за акцию.Промсвязьбанк

Новости рынков |Dominion: раненый гигант электроэнергетики США - Финам

- 04 июня 2021, 20:35

- |

Инвестиционная идея

Dominion Energy — один из крупнейших электроэнергетических холдингов США. Компания предоставляет услуги по генерации, распределению и сбыту электроэнергии, а также газоснабжению.

ГК «Финам»

Dominion в ближайшие годы планирует значительные инвестиции в возобновляемые источники энергии (ВИЭ): до 2035 г. компания обещает довести мощности СЭС до 13,4 ГВт, а также завершить строительство ряда ВЭС.

После провала проекта AtlanticCoast Pipeline, стоившего Dominion значительных убытков в 2020 г., компания объявила о стратегическом фокусе на регулируемых операциях и планирует довести долю таковых до 90%.

Dominion перезапустила дивидендную политику в 2020 г.: рост дивидендов c2021 г. планируется в среднем на 6% ежегодно, а ожидаемая дивидендная доходность NTM составит около 3,4%.

В планах компании продление лицензий действующих АЭС Surryи North Anna на 20 лет, что окажет поддержку программе по выходу на углеродную нейтральность к 2050 г.

Dominion Energy — один из крупнейших электроэнергетических холдингов США. Компания предоставляет услуги по генерации, распределению и сбыту электроэнергии, а также газоснабжению.

Мы рекомендуем «Покупать» акции Dominion с целевой ценой $ 87,4 на конец 2021 г., что дает потенциал 17,8% от текущей цены $ 76,4 с учетом дивидендов NTM.Ковалев Александр

ГК «Финам»

Dominion в ближайшие годы планирует значительные инвестиции в возобновляемые источники энергии (ВИЭ): до 2035 г. компания обещает довести мощности СЭС до 13,4 ГВт, а также завершить строительство ряда ВЭС.

После провала проекта AtlanticCoast Pipeline, стоившего Dominion значительных убытков в 2020 г., компания объявила о стратегическом фокусе на регулируемых операциях и планирует довести долю таковых до 90%.

Dominion перезапустила дивидендную политику в 2020 г.: рост дивидендов c2021 г. планируется в среднем на 6% ежегодно, а ожидаемая дивидендная доходность NTM составит около 3,4%.

В планах компании продление лицензий действующих АЭС Surryи North Anna на 20 лет, что окажет поддержку программе по выходу на углеродную нейтральность к 2050 г.

Новости рынков |Отчетность Татнефти слабо повлияет на динамику её акций - Финам

- 04 июня 2021, 17:21

- |

«Татнефть» представила отчётность по МСФО за первый квартал 2021 года. Выручка нефтяника выросла на 30% г/г до 257,8 млрд руб., EBITDA – на 74,7% до 65,8 млрд руб. Чистая прибыль увеличилась на 72,6% до 43,6 млрд руб. Больших сюрпризов в основных финансовых результатах не оказалось – выручка оказалась чуть лучше наших ожиданий, а чистая прибыль и EBITDA – немного хуже.

Причина сильной динамики финансовых результатов в первую очередь заключается в росте цен на нефть и ослаблении рубля. Сдерживающим фактором стало снижение добычи на 11,2% г/г, а также негативное влияние отмены льгот при добыче сверхвязкой нефти.

Достаточно сильно снизился свободный денежный поток – 34,6% г/г. Это в первую очередь связано с отрицательными денежными потоками от банковской деятельности и негативным влиянием изменений в оборотном капитале.

ИГ «Финам»

На данный момент мы рекомендуем покупать обыкновенные и привилегированные акции «Татнефти» с целевыми ценами 670,1 руб. и 636,6 руб. и апсайдом 31,1% и 29,2% соответственно. При этом наша целевая цена может быть понижена, если менеджмент «Татнефти» решит и далее платить лишь 50% прибыли по МСФО в виде дивидендов.

Причина сильной динамики финансовых результатов в первую очередь заключается в росте цен на нефть и ослаблении рубля. Сдерживающим фактором стало снижение добычи на 11,2% г/г, а также негативное влияние отмены льгот при добыче сверхвязкой нефти.

Достаточно сильно снизился свободный денежный поток – 34,6% г/г. Это в первую очередь связано с отрицательными денежными потоками от банковской деятельности и негативным влиянием изменений в оборотном капитале.

На наш взгляд, отчётность имеет нейтральное влияние на акции. Больший интерес представляет конференц-звонок, который начнётся сегодня в 16:00 мск. На нём в первую очередь мы ожидаем комментариев насчёт того, будет ли «Татнефть» выплачивать 100% FCF в качестве дивидендов или нет. Нынешняя отчётность подтверждает тезис о том, что причин не делать этого нет – чистый долг стал отрицательным и достиг -26,6 млрд руб., а капитальные затраты снизились на 29,5% г/г. Кроме того, в центре внимания инвесторов будет прогресс в переговорах с правительством насчёт стимулирования добычи сверхвязкой нефти, а также прогнозы по росту объёмов переработки на «Танеко».Кауфман Сергей

ИГ «Финам»

На данный момент мы рекомендуем покупать обыкновенные и привилегированные акции «Татнефти» с целевыми ценами 670,1 руб. и 636,6 руб. и апсайдом 31,1% и 29,2% соответственно. При этом наша целевая цена может быть понижена, если менеджмент «Татнефти» решит и далее платить лишь 50% прибыли по МСФО в виде дивидендов.

Новости рынков |Русагро - бенефициар роста цен на продовольствие - Финам

- 04 июня 2021, 17:03

- |

Сегодня мы будем говорить об акциях «Русагро» — одного из крупнейших производителей сахара, свинины, зерновых и масложировой продукции в России. По итогам 2020 года компания заняла 1-е место по производству сырого подсолнечного масла в РФ с рыночной долей 12%, 2-е место по продажам сахара (рыночная доля 13%), 3-е место по производству свинины (рыночная доля 6%). Под контролем «Русагро» находится 637 тыс. га сельскохозяйственных земель. Компания владеет 23 брендами.

ГК «Финам»

Рекомендуем «Покупать» акции «Русагро» с целевой ценой 1 159 руб. Потенциал роста составляет 23,34% в перспективе 12 месяцев.Шамшуков Артемий

ГК «Финам»

Новости рынков |На конференц-звонке Татнефти инвесторы будут ждать новостей по дивидендной политике - Финам

- 03 июня 2021, 13:02

- |

4 июня «Татнефть» планирует представить отчётность по МСФО за первый квартал 2021 года. Мы ожидаем, что выручка нефтяника вырастет на 26,1% г/г до 250,1 млрд руб., EBITDA — на 89,3% г/г до 71,4 млрд руб. Чистая прибыль, по нашим оценкам, увеличится на 91% г/г до 48,2 млрд руб.

Рост финансовых результатов год к году в первую очередь объясняется ростом средних цен на нефть на 21,4% г/г, а также ослаблением рубля. При этом на результаты негативно повлияли снижение добычи на 11,9% г/г из-за соглашения ОПЕК+, а также отмена льгот по добыче сверхвязкой нефти.

ИГ «Финам»

На данный момент мы рекомендуем покупать обыкновенные и привилегированные акции «Татнефти» с целевыми ценами 670,1 руб. и 636,6 руб. и апсайдом 30,4% и 28,5% соответственно. При этом наша целевая цена может быть понижена, если менеджмент «Татнефти» решит и далее платить лишь 50% прибыли по МСФО в виде дивидендов.

Рост финансовых результатов год к году в первую очередь объясняется ростом средних цен на нефть на 21,4% г/г, а также ослаблением рубля. При этом на результаты негативно повлияли снижение добычи на 11,9% г/г из-за соглашения ОПЕК+, а также отмена льгот по добыче сверхвязкой нефти.

На конференц-звонке в центре внимания инвесторов будут комментарии менеджмента насчёт будущих дивидендов, а также новости насчёт диалога с правительством о стимулировании добычи сверхвязкой нефти. Напомним, что ранее «Татнефть» неожиданно выплатила лишь 50% прибыли по МСФО в качестве дивидендов за 2020 год, хотя весь год менеджмент говорил о выплате 100% свободного денежного потока.Кауфман Сергей

ИГ «Финам»

На данный момент мы рекомендуем покупать обыкновенные и привилегированные акции «Татнефти» с целевыми ценами 670,1 руб. и 636,6 руб. и апсайдом 30,4% и 28,5% соответственно. При этом наша целевая цена может быть понижена, если менеджмент «Татнефти» решит и далее платить лишь 50% прибыли по МСФО в виде дивидендов.

Новости рынков |МКБ - справедливо оцененный середняк банковского сектора РФ - Финам

- 02 июня 2021, 18:06

- |

МКБ является крупным российским универсальным коммерческим банком, шестым по размеру активов среди всех российских кредиторов. Кроме того, это крупнейший негосударственный банк, имеющий листинг на бирже.

Мы рекомендуем «Держать» акции МКБ с целевой ценой на конец 2021 г. на уровне 6,85 руб., что предполагает потенциал роста лишь на 2%.

* В отличие от многих других ведущих российских кредиторов МКБ весьма успешно прошел через кризисный 2020 г., что обусловлено в том числе фокусом банка на крупных корпоративных клиентах, которые меньше пострадали в кризис. При этом позитивные тенденции продолжились и в нынешнем году.

* Недавно руководство МКБ представило достаточно амбициозную стратегию развития до 2023 г., реализация которой позволит банку продолжить показывать высокие темпы роста финпоказателей.

ГК «Финам»

Мы рекомендуем «Держать» акции МКБ с целевой ценой на конец 2021 г. на уровне 6,85 руб., что предполагает потенциал роста лишь на 2%.

* В отличие от многих других ведущих российских кредиторов МКБ весьма успешно прошел через кризисный 2020 г., что обусловлено в том числе фокусом банка на крупных корпоративных клиентах, которые меньше пострадали в кризис. При этом позитивные тенденции продолжились и в нынешнем году.

* Недавно руководство МКБ представило достаточно амбициозную стратегию развития до 2023 г., реализация которой позволит банку продолжить показывать высокие темпы роста финпоказателей.

* Между тем акции МКБ не представляют из себя интересной дивидендной истории. При этом бумаги банка справедливо оценены по финансовым мультипликаторам.Додонов Игорь

ГК «Финам»

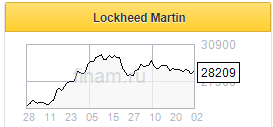

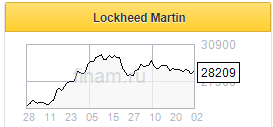

Новости рынков |Lockheed Martin - стабильная доходность в оборонном секторе США - Финам

- 02 июня 2021, 16:33

- |

Инвестиционная идея Lockheed Martin — компания оборонного сектора, специализирующаяся в области авиастроения, оружия, авиакосмической техники, судостроения, автоматизации почтовых служб и аэропортовой логистики.

Целевая цена на конец 2021 года составляет $450,3 на акцию, что предполагает потенциал роста на 17,1% от текущего ценового уровня. Рекомендация — «Покупать».

Из оборонного бюджета США на 2021 год $11,4 млрд планируется направить на приобретение 79 истребителей F-35 производства Lockheed Martin, $1,1 млрд — на систему противоракетной обороны Aegis и $916 млн — на поставку комплексов противоракетной обороны THAAD.

Финансовые показатели Lockheed Martin демонстрируют стабильную динамику на протяжении многих лет. Чистая прибыль компании в первом квартале 2021 года увеличилась на 6% г/г, до $ 1,8 млрд, выручка подросла на 4% г/г, до $16,6 млрд.

ГК «Финам»

Целевая цена на конец 2021 года составляет $450,3 на акцию, что предполагает потенциал роста на 17,1% от текущего ценового уровня. Рекомендация — «Покупать».

Из оборонного бюджета США на 2021 год $11,4 млрд планируется направить на приобретение 79 истребителей F-35 производства Lockheed Martin, $1,1 млрд — на систему противоракетной обороны Aegis и $916 млн — на поставку комплексов противоракетной обороны THAAD.

Финансовые показатели Lockheed Martin демонстрируют стабильную динамику на протяжении многих лет. Чистая прибыль компании в первом квартале 2021 года увеличилась на 6% г/г, до $ 1,8 млрд, выручка подросла на 4% г/г, до $16,6 млрд.

Компания улучшила прогноз по финансовым показателям на 2021 год. Так, выручка ожидается в диапазоне $67,3–68,7 млрд, а чистая прибыль — в коридоре $ 26,4–26,7 на акцию.Пырьева Наталия

ГК «Финам»

Новости рынков |Русагро - бенефициар роста цен на продовольствие - Финам

- 02 июня 2021, 13:10

- |

«Русагро» — один из крупнейших производителей сахара, свинины, зерновых и масложировой продукции в России. По итогам 2020 года компания заняла 1-е место по производству сырого подсолнечного масла в РФ с рыночной долей 12%, 2-е место по продажам сахара (рыночная доля 13%), 3-е место по производству свинины (рыночная доля 6%). Под контролем «Русагро» находится 637 тыс. га сельскохозяйственных земель. Компания владеет 23 брендами.

Рекомендуем «Покупать» акции «Русагро» с целевой ценой 1 159 руб. Потенциал роста составляет 23,34% в перспективе 12 мес.

Одной из самых насущных проблем практически для всех стран мира сегодня является рост цен на продовольствие. Специфика бизнеса «Русагро» позволяет выигрывать от этого тренда.

Устойчивое финансовое положение компании обусловлено тем, что бизнес вертикально интегрирован.

ГК «Финам»

Глобальная экспансия продаж, а также расширение сотрудничества с Китаем открывают новые потенциальные возможности для «Русагро».

Среди основных рисков выделим изменение политики относительно контроля цен, экспортных ограничений и налогового законодательства, снижение цен на продукцию и возможный неурожай из-за погодных условий.

Рекомендуем «Покупать» акции «Русагро» с целевой ценой 1 159 руб. Потенциал роста составляет 23,34% в перспективе 12 мес.

Одной из самых насущных проблем практически для всех стран мира сегодня является рост цен на продовольствие. Специфика бизнеса «Русагро» позволяет выигрывать от этого тренда.

Устойчивое финансовое положение компании обусловлено тем, что бизнес вертикально интегрирован.

Одна из привлекательных сторон акций «Русагро» — высокая дивидендная доходность. На данный момент компания является лидером в своей индустрии по этому показателю.Шамшуков Артемий

ГК «Финам»

Глобальная экспансия продаж, а также расширение сотрудничества с Китаем открывают новые потенциальные возможности для «Русагро».

Среди основных рисков выделим изменение политики относительно контроля цен, экспортных ограничений и налогового законодательства, снижение цен на продукцию и возможный неурожай из-за погодных условий.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс